Электронные торги (рынок России)

Внедрение и развитие средств электронной коммерции в корпоративном секторе неразрывно связано с постоянным созданием всё более совершенных средств коммуникации и стремлением бизнеса использовать эти средства в работе. История развития электронной торговли в режиме онлайн в России начинается в конце 90-х гг., когда появилось большое число площадок для электронной торговли. По своей сути на тот момент это были доски объявлений, призванные связать потребителя и поставщика для последующего заключения сделок оффлайн.

Содержание |

Качественный скачок в развитии электронной коммерции в сегменте b2b в России произошел в 2001–2002 годах. В исследовании Boston Consulting Group (BCG), опубликованном в начале 2001 года, констатировалось существование более пятидесяти действующих и анонсированных электронных торговых площадок (ЭТП), большая часть которых была создана в металлургии и отраслях ТЭК. А уже к концу 2001 года число В2В-проектов в различных отраслях российской экономики удвоилось и перевалило за сотню.

На развитие средств электронной коммерции в России в той или иной степени оказывают влияние следующие факторы:

- Географическая удаленность партнеров и сложность процесса взаимодействия из-за большого количества часовых поясов.

- Относительно низкий (в сравнении с ЕС и США) уровень компьютерной грамотности населения и распространения сети Интернет (население России, вовлеченное в пользование Интернетом, в 2011 г. составило 57 млн. чел., или около 30% населения страны).

- Высокий уровень коррупции, с одной стороны, вызывающий стремления государства и многих частных компаний к повышению прозрачности закупочной деятельности (и стимулирующий развитие электронной торговли), а с другой - приводящий к многочисленным злоупотреблениям и неэффективности закупок.

- Недоверие руководителей многих российских компаний к торговле в режиме онлайн и приверженность проверенным контрагентам. Особенно заметный для сегмента B2B фактор, приводящий к тому, что многие крупные компании до сих пор проводят закупки напрямую и/или в бумажной форме.

- Стремление крупных частных компаний к созданию собственных ЭТП.

В настоящее время наблюдается развитие отрасли электронной торговли как в b2b, так и в b2g сегментах. Фактические показатели деятельности с 01.09.2011 по 01.09.2012 рассчитанные аналитическим центром B2B-Center на основании данных из открытых источников:

Драйверы роста сегментов b2b и b2g отличаются по своему составу. Если в сегменте b2b преобладают закупки машин и оборудования, электроприборов, строительства и т.д. (рис.1.), то в секторе государственных закупок - закупки медикаментов и продуктов питания (рис.2).

Объем рынка

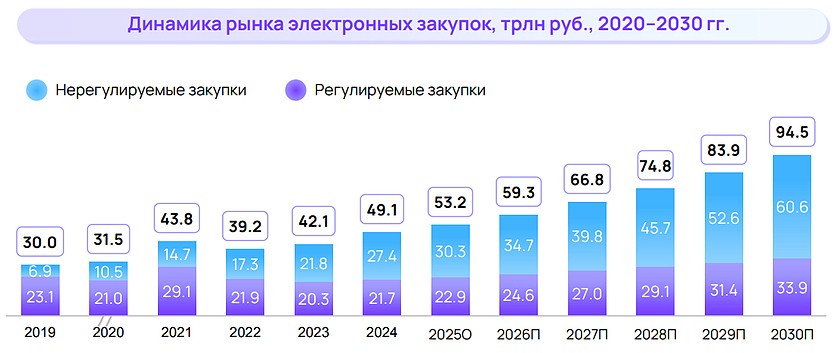

2025: Рост объема электронных закупок на 8,4% до 53,2 трлн рублей

По итогам 2025 года объем рынка электронных закупок в России достиг 53,2 трлн рублей. Это на 8,4% больше по сравнению с предыдущим годом, когда показатель составлял 49,1 трлн рублей. Такие данные содержатся в исследовании Kept, результаты которого опубликованы 11 февраля 2026-го.

Под электронными закупками аналитики понимают совокупность процедур приобретения товаров, работ и услуг, проводимых государственными органами, бюджетными учреждениями и коммерческими компаниями. По состоянию на конец 2025 года рынок рассматривается в качестве крупного и системообразующего сектора экономики РФ. По оценкам, в 2020–2025 годах объем цифровых закупок в стоимостном выражении в среднем рос на 11,1% ежегодно.

Авторы исследования выделяют два ключевых отраслевых сегмента — регулируемые и нерегулируемые закупки. В первом процессы строго регламентированы действующим законодательством, тогда как во втором процедуры осуществляются на основе норм Гражданского кодекса РФ и внутренних корпоративных положений. В 2025 году на регулируемые закупки пришлось 22,9 трлн рублей (43% от общего объема рынка), на нерегулируемые — 30,3 трлн рублей (57%). Для сравнения, годом ранее эти суммы составляли соответственно 21,7 трлн рублей и 27,4 трлн рублей.

Эксперты полагают, что в перспективе в регулируемом сегменте опережающими темпами будет расти сектор закупок малого объема за счет изменений законодательства, согласно которым такие процедуры смогут проводиться в электронном виде. В нерегулируемом сегменте ключевыми драйверами станут увеличение закупок со стороны коммерческих компаний, а также постепенный рост проникновения электронных процедур в операционные процессы: доля закупок, проводимых в электронном формате, увеличится с 25,1% в 2025 году до 29,4% в 2030-м. В целом, объем рынка, по мнению аналитиков, к 2030 году достигнет 94,5 трлн рублей.[1]

2012 год

В 1 квартале 2012 года объём рынка электронных торгов корпоративных (B2B) и государственных (B2G) закупок увеличился на 47% по сравнению с 1 кварталом 2011 года и составил 2,2 трлн. руб.

В секторе B2G в рассматриваемый период объём электронных торгов вырос на 9,3% - до 900 млрд. руб. Сектор корпоративных закупок продемонстрировал рост в 2,6 раза - до 1,3 трлн. руб., что объясняется вступлением в силу Федерального Закона «О закупках товаров, работ, услуг отдельными видами юридических лиц» от 18.07.2011. № 223-ФЗ и переходом на электронные торги крупных закупщиков, таких как ФГУП «Московский метрополитен», ФГУП «НИИ «Квант», ОАО «Росводоканал», Морской порт СПб.

Источник: B2B-Center, май 2012

Данные системы B2B-Center подтверждают тенденции в сегменте B2B: за 1 квартал 2012 года объём торгов вырос на 217 млрд. руб., что на 63,82% больше аналогичного прошлогоднего периода.

Общее количество торговых процедур в коммерческом сегменте в рассматриваемый период по сравнению с первым кварталом 2011 года выросло в 4,1 раза и составило 75 тыс. процедур, из них в системе B2B-Center в первом квартале было проведено 17 тыс. торговых процедур.

Отраслевая специфика

Основным драйвером роста рынка электронной коммерции, как в коммерческом, так и в государственном сегментах, выступают закупки услуг строительства. В коммерческом сегменте электронные торги строительной отрасли составляют около 40%, на втором месте ─ закупки машин и электрооборудования (около 35%).

В номенклатурном разрезе более 90% закупок сектора B2B приходится на электрооборудование, электронику (27%), строительные работы, реконструкции (22%), продукцию металлургии, металлоизделия (21%), машины и технологическое оборудование (12%).В «Т1» — большое укрупнение. TAdviser составил карту активов холдинга

Указанные данные подтверждает и отраслевая структура участников торгов на электронных торговых площадках системы B2B-Center, представленная на рисунке.

Источник: B2B-Center, май 2012

За первый квартал 2012 года общее количество регистраций участников рынка электронной коммерции в сегменте B2B составило чуть более 25 тысяч, что больше прироста числа участников аналогичного периода прошлого года на 40%. При этом количество регистраций на площадке B2B-Center выросло почти на 80% - за отчетный период пользователями Системы стали свыше 10 тысяч российских и зарубежных компаний, а общее количество участников электронной площадки B2B-Center на 01.04.2012. составило более 80 000 компаний.

Однако, по мнению экспертов B2B-Center, по-прежнему всего около 5% компаний реального сектора экономики используют электронные торги в своей торгово-закупочной деятельности.

Региональная специфика

Территориальный анализ торгово-закупочной деятельности показал, что наиболее активными с точки зрения электронной коммерции в государственном и коммерческом сегменте являются Приволжский федеральный округ (35% торговых процедур), Центральный федеральный округ (18%) и Северо-Западный федеральный округ (17%). На остальные округа в совокупности приходится менее трети всех процедур совершенных на территории России.

Источник: B2B-Center, май 2012

Перспективы развития рынка

Рынок электронных закупок активно развивается, этому способствуют макроэкономическая ситуация, общие экономические и управленческие тренды, а также законотворческие инициативы государственной власти (принятие Федерального Закона № 223-ФЗ). Согласно прогнозу департамента аналитики системы B2B-Center в ближайшие 5 лет рынок электронной коммерции в целом продолжит свое развитие, однако основным драйвером роста выступит не сегмент госзакупок, как в предыдущие годы, а коммерческий сегмент. Перспективным направлением также остается развитие рынка цивилизованных закупок в странах СНГ, в первую очередь стран таможенного союза и Украины.

Во втором квартале 2012 года следует ожидать снижения темпов роста закупок, особенно в сегменте В2В. Это связано с сезонностью закупочной деятельности крупных участников торгов и подтверждается 10-летней практикой проведения сделок на площадке B2B-Center. Восстановление показателей, как по количеству торговых процедур, так и по их объемам, традиционно произойдет в 4 квартале текущего года.

Рынок электронной торговли в России характеризуется следующими тенденциями и перспективами развития:

- Неэффективность существующего законодательства в области электронных закупок (94-ФЗ и отдельные положения 223-ФЗ) приводят к снижению эффективности ЭТП, работающих с подпадающими под действие данных законов компаниями, и недоверию к электронным торгам в целом.

- Неудовлетворённость государства результативностью госзакупок приводит к дальнейшему совершенствованию законодательства в этой области. В частности, закон о создании Федеральной Контрактной Системе (ФКС), который в настоящий момент находится в стадии разработки и может вступить в силу с 2014 года, может как открыть новые возможности для ЭТП, работающих с гозакупками, так и создать новые сложности.

- Меры по внедрению электронных средств в различных сторонах деятельности государства (создание «электронного правительства», «дорожные карты» Агентства Стратегических Инициатив по внедрению электронного документооборота и т. д.) благотворно сказываются на рынке электронной коммерции.

- Решение правительства о проведении продаж государственного и муниципального имущества в электронной форме может открыть для рынка электронной коммерции новый сегмент с огромным объёмом торгов.

- Тенденция к увеличению средней стоимости лота в сегменте b2b (это объясняется стремлением заказчиков к централизации закупок).

- Большинство игроков рынка электронных торгов в настоящий момент сосредоточились на подключении компаний, подпадающих под действие 223-ФЗ. Тем не менее, неготовность данных компаний к переходу на электронные закупки пагубно сказывается на ЭТП, рассчитывающих работать с ними.

- Тенденция к отраслевому расширению основных ЭТП и превращение их в «торговые системы» (объединяющие несколько площадок): запуск специализированной торговой системы «Фабрикант рейл», открытие торговой площадки ЕЭТП для торгов госкорпорации «Росатом», открытие Тендер.Про доступа к системе электронных закупок TecLot.com и т. д.

- Низкая вероятность появления новых сильных игроков на рынке электронных торгов из-за квадратичной зависимости роста объемов выручки ЭТП от числа клиентов (что даёт большие преимущества для успешно действующих ЭТП по сравнению с новыми конкурентами, позднее вышедшими на рынок).

- Вступление России в ВТО может открыть новые перспективы для электронной торговли за счёт притока на российский рынок иностранных поставщиков и стремления российских компаний-производителей повысить свою конкурентоспособность (в т.ч. путём снижения издержек, что возможно благодаря внедрению практики электронных закупок).

- Переход Украины на госзакупки в электронной форме в сочетании с отсутствием местных ЭТП даёт значительные возможности для экспансии со стороны российских ЭТП.